来源:捷财 作者:捷财 时间:2017-04-18 18:25

由于房产地段不一样、属性不一样造就了资产流动性程度差异较大。抵押房产的属性有商品房、唯一住房、商业地产、厂房等,不同的房产处理方式非常不一样。

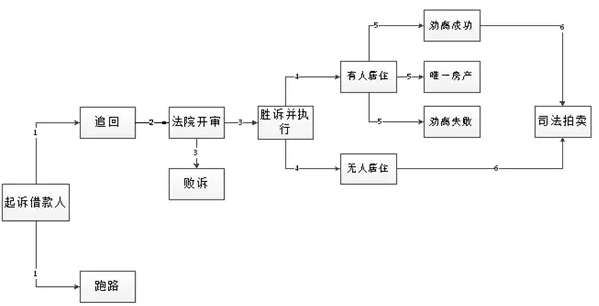

下面是商品房房产抵押的一个合法合理的资产处置流程。

1、平台到法院起诉借款人。法院受理案件需要一段时间,法院受理后会向债务人发送《诉讼文书》。

2、借款人主动出庭,法院开始审理此案。在开审前还需要等待一段时间,开审后,一般情况下都能胜诉。

3、胜诉后,法院会执行判决将房产进入司法拍卖。在进入司法拍卖前,还有一道资产评估的流程(如果借款人与处置机构对价格得看法非常不同),这也会花一些时间。在执行判决后最好的情况是此房无人居住,借款人非常配合共同商议了一个合理的出售价格,顺利进入司法拍卖程序,司法拍卖还需要等一段时间。

4、司法拍卖后所得资金一部分覆盖债务人的债务和其它费用。剩余部分退回给借款人。

以上是最顺利的处置流程,但是就算最为顺利的处置流程中,也有几个非常不可控的时间:1、法院开庭时间;2、司法拍卖时间。

但是这两个时间都是比较可控的变数。在处置过程中的变数如下:

1、在法院发送《诉讼文书》后,发现借款人跑路了。在借款人跑路的情况下,需要等待60日,才能被告缺席审判。这个时候处置机构已经浪费了60天了。

2、一般来说开审后处置机构申诉的可能性极大,但是不排除败诉的可能性,如果败诉那么又得上诉,上诉得时间会非常漫长而且不可控。

3、在很多情况下,平台都会胜诉。只是在执行判决得时候会遇到非常多的情况。第一种情况时房里住的有租户,并且与债务人签订了很长时间的租赁协议。这种情况下最好的方式时法院出马成功劝离了租客。但是,有可能无法劝离租客,这个时候法院无法强制执行,就只有等待租赁协议到期。以上两种情况都算是能够处理的,最无法处理的情况时这是借款人的唯一住房房产,这种情况下法院无法强制执行,就造成了坏账。

一般来说不算最好的情况处理一套商品房抵押资产需要时间将近九个月到一年。如果把上面的变数都加上,除了是唯一房产的情况,最长的资产处置时间差不多是1年半。这种处理方式明显的效率低下,所以平台面临最大的风险在于无法预估资产处置时间,造成无法到期兑付的风险。

房产抵押资产处置的风险:

房产抵押资产处置的风险可以概括为:资产流动性程度差异较大;房产属性多;处置过程中变数较多。

风险一:房产重复抵押;如果房产在给平台之前就已经抵押给银行或是其他平台的话,那就产生了重复抵押,俗称就是二次抵押甚至三次抵押。一旦借款人无法偿还所借资金的话,抵押物就会被变卖,但是按抵押时间顺序排序的,剩余残值可能无法覆盖借款额。

风险二:房产变现处理;这应该是房贷最为棘手的问题,平台借款人如果不能再规定期限内还本付息,就会面临抵押房产被强制变现。但由于过程漫长,最短也得半年,最长的达两年之久,所以很多平台会先行垫付投资人本息。长此以往,容易导致平台运营资金紧缺,从而引发一些更为严重的问题。

风险三:房产下跌贬值;都知道房地产和国家经济状况是息息相关的,如果房价大幅下跌,卖掉房子也无法完全覆盖投资者的本金及收益,那该如何?因此,给予借款人的授信额度占抵押房屋市值的多少很尤为重要。例如房易贷平台对于最优质的住宅抵押房产,授信金额也严格控制在市值的70%,甚至更低,以此来最大程度的保障投资者资金安全。

在借款人与出借人签订了借款合同、抵押合同之后,在借款人到期不能清偿金融机构的款项时,出借人往往会行使抵押权,以取得车辆弥补借款人所欠金融机构的款项。因此,我们所说的抵押权的实现指的就是抵押权人依据法定或者约定的方式处理抵押物,并将处置抵押物取得的款项优先受偿的行为。也就是我们通常所说的“以车抵贷”。

抵押权实现的途径有协商和诉讼两种,抵押权实现的方式包括拍卖、变卖、和折价三种。

协商和诉讼属于实现抵押权的两种基本的途径,即在满足抵押权实现的前提下,抵押权人可以与抵押人协商处置车辆或者“以车抵贷”的方式、路径、金额等,在双方未能协商或者协商不成的情况下,抵押权人也可以请求人民法院拍卖、变卖抵押财产。

在实现了抵押权后,抵押物折价或者拍卖、变卖取得的价款应该按照什么顺序清偿呢?

我国法律对此作了规定,即在抵押物折价或者拍卖、变卖后,其价款超过债权数额的部分归抵押人所有,不足部分由债务人清偿。同时,相关的司法解释也规定,抵押物折价或者拍卖、变卖后所得的价款,当事人没有约定的,按照以下顺序清偿:

(一)实现抵押权的费用;

(二)主债权的利息;

(三)主债权。

因此,依据该规定,法律允许当事人对清偿的顺序做约定,如果未能约定或者约定无效的,按照上述顺序清偿。

还有一种情况,即一个抵押物上有多个抵押权人的情况,即一车多抵,此时,我国法律规定,对于抵押权已经登记的,按照登记的先后顺序清偿,顺序相同的,按照债权比例清偿。抵押权已经登记的优先于未登记的清偿,抵押权未登记的,按照债权比例清偿。由此可见,抵押权的设立过程中,抵押登记的重要性。

对于抵押权已经登记的,按照登记的先后顺序清偿,顺序相同的,按照债权比例清偿。抵押权已经登记的优先于未登记的清偿,抵押权未登记的,按照债权比例清偿。

车辆抵押资产处置的风险:

车贷业务的风险点主要在于以下三个方面:

风险一:车辆的所有权是否清晰,是否一车多抵,平台是否享有优先债权。在法律上,虽然抵押方是有优先偿还权利的,但是车辆的实际控制权在别人手上,最终想通过处理车辆收回借款的可能性很小。如果是各种抵押产生逾期的情况下,平台除了要处理坏账,还有面临抵押物即车辆的处置纠纷。

风险二:平台对车辆的预估价是否合理。能够直接体现平台二手车评估工作的专业度,如果预估价与车辆实际状况出入过大,可能会出现资产处置无法覆盖借款金额的情况;

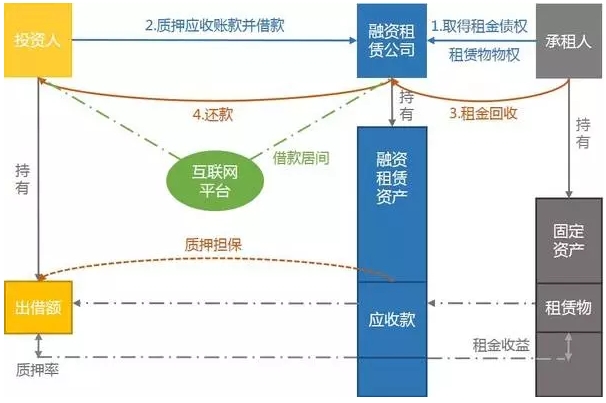

与前两种模式不同,融资租赁模式下如果产生逾期或者坏账,在抵押资产处置的过程中,还拥有多重保障。总体来说,融资租赁模式下的资产处置是最有保障的。

1、设备厂商回购设备

在融资租赁模式下,融资租赁公司会与设备厂商签订回购协议。需要处置设备时,会有设备厂商悠闲回购设备。并且因为融资租赁公司拥有租赁物的所有权,可以通过租赁物变现来回收资金保障还款,也无需通过银行拍卖等程序,可以直接处置租赁物,避免了可能产生的设备不能卖或者卖不出去等问题。由于回购协议内对回购金额也作了明确的规定,因此在保障快速处理设备的同时,也确保金额能够足额覆盖风险。

2、保证金还款

融资租赁公司对承租企业在租赁项目生效前,会预先向承租企业收取一定金额的保证金以及第一期等额本息还款。因此如果承租企业违约,除了资产处置所得的资金,融资租赁公司还有保证金能够确保足额覆盖其欠款金额。

3、等额本息保障还款人还款意愿

因为P2P平台有承租企业每月等额本息的应收账款作为担保,因此如果承租企业违约,承租企业不仅无法收回已缴纳的每月等额本息,另外融资租赁公司还可以处置设备,对承租企业来说得不偿失,因此**保障了承租企业还款意愿,承租企业违约不还款的几率比较小。